- 鷹飛國際 >

-

走進美國 >

-

美國稅收 >

- 當前位置

2021美國個人所得稅申報,看這一篇就夠了��!

2021/02/18 來源:http://lagrossebite.com 編輯:Administrator

在美國�,報稅不僅僅是美國綠卡和公民的事情,只要在美具有合法居留權(quán)�,一年內(nèi)在美超過183天者(非美國移民者,但有美國收入)都需要進行個稅申報�。

那不進行稅務(wù)申報,會怎樣�?可能會有高達25%的罰款,甚至刑事責(zé)任�。在美國進行個稅申報,不僅僅是義務(wù)����,還是責(zé)任����。并且只有報了稅才能獲得應(yīng)有的退稅�����。

按時報稅����,不僅可以為自己提供一個良好的報稅記錄,減少社安號被盜用的機率�,還可以賺取社會安全福利的點數(shù),滿足點數(shù)要求和積極報稅�����,會在退休時從政府那得到社安養(yǎng)老金���,健康保障等對應(yīng)的政府福利�����。

需要注意的是:美國個人報稅截至日期是2021年4月15日,國稅局將于1月底正式開始接收電子報稅����,所以身在美國的朋友們�,現(xiàn)在可以準備資料遞交了����!

飛姐了解到還有朋友,對美國報稅清單不是很了解�,所以整理如下,僅供參考���!通常在美國進行個稅申報時��,需要提供的資料有以下幾項:

一���、個人以及家庭成員的基本資料

1. 有效證件(ID):駕照,護照,或者其他州政府頒發(fā)的身份證件

2. 去年報稅表(老客戶不需要提供)

3. 社安卡(Social Security Number)

4. 家庭成員的生日

5. 銀行支票賬戶(Routing Number & Account Number)

二��、各類收入證明

1. W-2 表格

2. 1099 表格

3. K-1表格

4. SSA-1099 社安金收入

5. 銀行利息,股票等投資收入

6. 賭博收入

7. 失業(yè)金收入 (有拿失業(yè)金的朋友記得需要申報)

8. 以及其他相關(guān)收入

三����、孩子在美國居住6個月以上的證明

1. 孩子家庭醫(yī)生診所證明 (或者孩子的學(xué)校證明)

2. 孩子的出生紙(Birth Certificate)

四、孩子幼兒園照顧的開銷證明

1. 幼兒園的名稱�����,地址,稅號(TAX ID)

2. 付款收據(jù)/付款支票復(fù)印件

五�����、孩子大學(xué)學(xué)費的證明

1. 學(xué)校提供的1098-T表格

2. 學(xué)校提供的學(xué)生貸款利息1098-E表格

六����、房屋出租(自住)材料

1. 銀行提供的1098表格

2. 貸款利息,房屋地稅

3. 如果出租的話需要提供全年房租收入

4. 以及跟出租有關(guān)的水電,煤氣��,維修�,等開銷

七、健康醫(yī)療保險的證明

保險公司提供的1095-A表格(如果沒收到可以向保險經(jīng)紀索取/咨詢)

八�、其他各類與稅務(wù)相關(guān)的開銷與收入

以上只是列出部分比較重要的基本報稅資料,不包括全部稅務(wù)問題,如果有任何稅務(wù)相關(guān)的問題��,請隨時與鷹飛聯(lián)系�����,謝謝 !

另外飛姐也為大家整理了���,2021年美國新稅務(wù)標準�,主要體現(xiàn)在以下幾個方面:

1. 親屬移民最低收入線

2020年度標準:

$21,550/ 2口之家

$27,150/ 3口之家

$32,750/ 4口之家

$38,350/ 5口之家

$43,950/ 6口之家

2. 紐約醫(yī)療低收入保險(收入限制標準)

2020年至2021年度收入限制:

$17,609 / 單身(個人)

$23,791 / 夫妻

$29,974 / 3口之家

$36,156 / 4口之家

$42,338 / 5口之家

3. 累計積分

2020年每$1,410美元工資收入可得一個積分��,每年最多可以獲得4個積分���。納稅人通常需要積滿40個積分�,退休的時候才有資格向社安局領(lǐng)取退休福利���。

4. 海外贈與

接收外國人贈與 Foreign Gift��,受贈人超過$100,000需要申報 (只是申報�����,不需要納稅)

5. 海外收入

納稅人海外收入豁免額是 $107,600. Foreign Income Exclusion

6. 海外賬戶

海外賬戶FBAR總額超過10,000需要申報

7. 美國國內(nèi)親屬贈與

贈與人超過$15,000國內(nèi)贈與��, Domestic Gift 需要申報

8. 遺產(chǎn)稅豁免額

遺產(chǎn)稅豁免額為每人$1,158萬��,大于2019年的$1,140萬���,超過豁免額的話,需要繳稅

9. 退休金以及年金賬戶上限

普通IRA 計劃是$6000

50歲以上人士 $7000

401(k)403(b) $19500

Simple IRA $13500

SEP IRA $57000

10. 學(xué)生貸款

學(xué)生貸款利息抵免金額$2,500,

單身超過$85,000 AGI收入(夫妻$170,000)不享有這項抵免

11. 社會安全稅最高收入限額

2020年社安稅最高限額是$137�����,700,超過部分工資不需要繳納社安稅

12. 標準扣除額

單身 12,400

夫妻合報 24,800

家庭戶主 18,650

年長者(年滿65)以及盲人可享有額外1300標準扣除額

13. 州以及地方稅務(wù)

納稅人在州和地方政府的稅收,比如地產(chǎn)稅����,可納入列舉扣除項目總額是10,000

14. 汽車標準里程數(shù)

醫(yī)療用車標準里程數(shù) Standard Mileage Rate 0.17/英里

醫(yī)療費用超過AGI的7.5%部分可以做Itemized Deduction扣減

15. 低收入補助退稅

2020年聯(lián)邦低收入補助退稅較2019年都有所增加,

單身無子女$358��,

一個小孩$3,584�����,

兩個小孩$5,920�����,

三個及以上小孩$6,660�,

另外紐約州最高可退稅$1,998,紐約市最高可退稅$333�����。

16. 小孩退稅(17歲以下)

每個小孩$2,000(其中$1,400是可退的)��,剩下的可做稅金抵免����。

凡家庭年收入(夫妻聯(lián)合報稅)低于$40萬元或(戶主報稅)低于$20萬都適用����。較2019年無變化�。

17. 小孩的托兒所和照顧費用

家里如果有13歲以下的小孩��,然后于2020年支付了托兒所或課后補習(xí)班的費用�,每位小孩最高可抵免稅金$1,050。

18. 其他贍養(yǎng)人的退稅

如果家里除了24歲以下小孩以外�����,還有其他家人住在一起包括父母��,最高每個人可抵免稅金$500�����。

19. 紓困金

如果你在2020年有收到政府因疫情給于的$1,200紓困金(大人$1,200/每人�,小孩$500/每人),這筆政府的補助不需要申報收入����。

20. 失業(yè)金

2020年許多人都因疫情申請了失業(yè)金,除了州政府給于的傳統(tǒng)失業(yè)金以外�,聯(lián)邦還給于了額外的$600/每周疫情失業(yè)金補助�。全部的失業(yè)金�����,包括州和聯(lián)邦的部分�����,都是應(yīng)納稅收入是要申報收入的���。

納稅人會在1月份收到州勞工局寄過來的失業(yè)金收入憑證1099-G表格��,這個收入表格類似于W-2工資表格���,納稅人在收到以后可以交給會計師報稅。

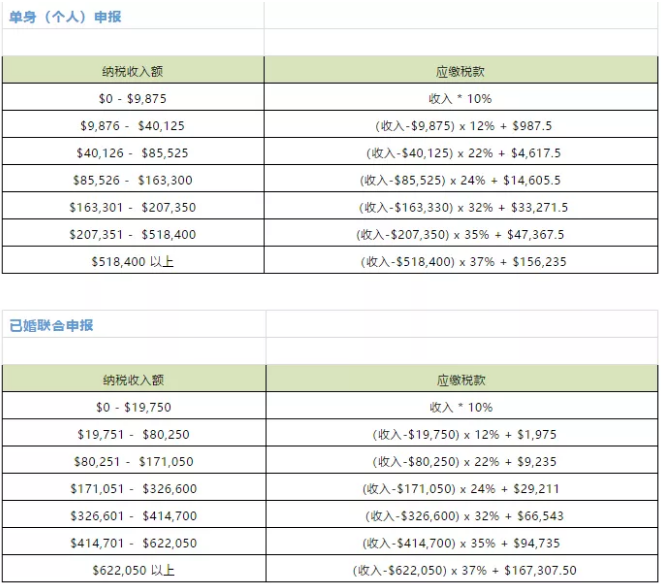

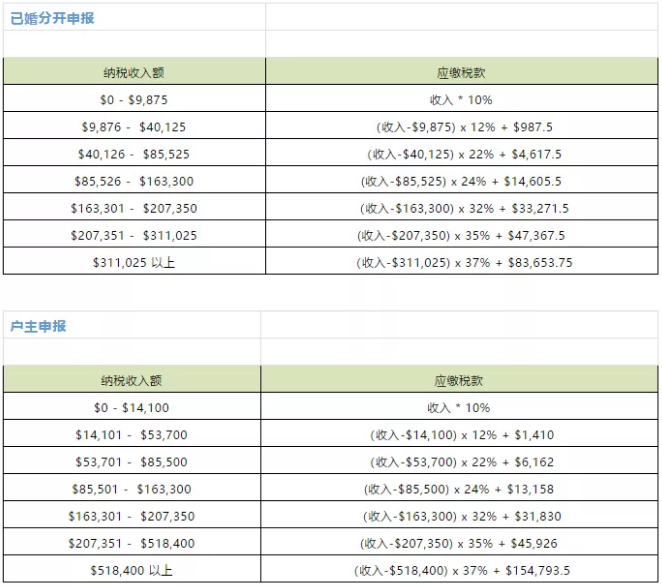

最后�,為大家整理2020最新稅率表,僅供參考

更多詳情���,咨詢鷹飛國際�,熱線電話400-7227-010����。